La prime de partage de la valeur (PPV)

Dispositif pouvant être mobilisé pour remplir l’obligation de partage de la valeur dans les entreprises non soumises à l’obligation de participation.

De quoi s'agit-il ?

La Prime de Partage de la Valeur (PPV) – anciennement Prime Exceptionnelle de Pouvoir d’Achat (PEPA), plus communément désignée « prime Macron » – est un dispositif qui permet à l'employeur de verser à ses salariés une prime dans un cadre social et fiscal avantageux.

Il s'agit d'un dispositif pérenne que les entreprises peuvent choisir de mettre en place chaque année.

Mise en place

La mise en place de la prime doit faire l’objet d’un accord d’entreprise ou de groupe conclu selon l'une des modalités suivantes :

- par convention ou accord collectif,

- par accord entre l'employeur et les représentants d'organisations syndicales représentatives dans l'entreprise,

- par accord conclu au sein du comité social et économique (CSE),

- par ratification, à la majorité des deux tiers du personnel, d'un projet d'accord proposé par l'employeur.

La prime peut également être mise en place par décision unilatérale de l’employeur qui en informe au préalable, le comité social et économique.

Les bénéficiaires de la PPV

La prime doit en principe être versée par l’employeur collectivement à l’ensemble des salariés. Il est toutefois possible de réserver le versement de la prime aux salariés dont la rémunération est inférieure à un certain montant.

Le montant de la PPV

Le montant de la prime est librement déterminé par l’employeur et peut être modulé selon les salariés en fonction de certains critères, fixés dans l’acte de droit du travail et liés à :

- la rémunération des bénéficiaires,

- la durée de présence dans l’entreprise au cours des 12 derniers mois,

- la durée de travail prévue au contrat de travail,

- le niveau de classification,

- l’ancienneté dans l’entreprise.

A noter que la prime ne peut se substituer à aucun des éléments de rémunération versés par l'employeur.

Exonérations de cotisations et contributions sociales

La prime de partage de la valeur (PPV) est exonérée de cotisations et contributions sociales dans la limite de 3 000 €. Si un dispositif d’intéressement ou de participation volontaire est mis en place dans l’entreprise, la prime peut être exonérée dans la limite de 6 000 €.

La PPV : dispositif d’épargne salariale

Depuis la loi du 29 novembre 2023, il est possible de verser les primes issus de la PPV sur un plan d’épargne salariale ou un plan d’épargne retraite. Ces primes sont exonérées d'impôt sur le revenu. L’employeur peut également décider d’abonder ce versement effectué par le salarié.

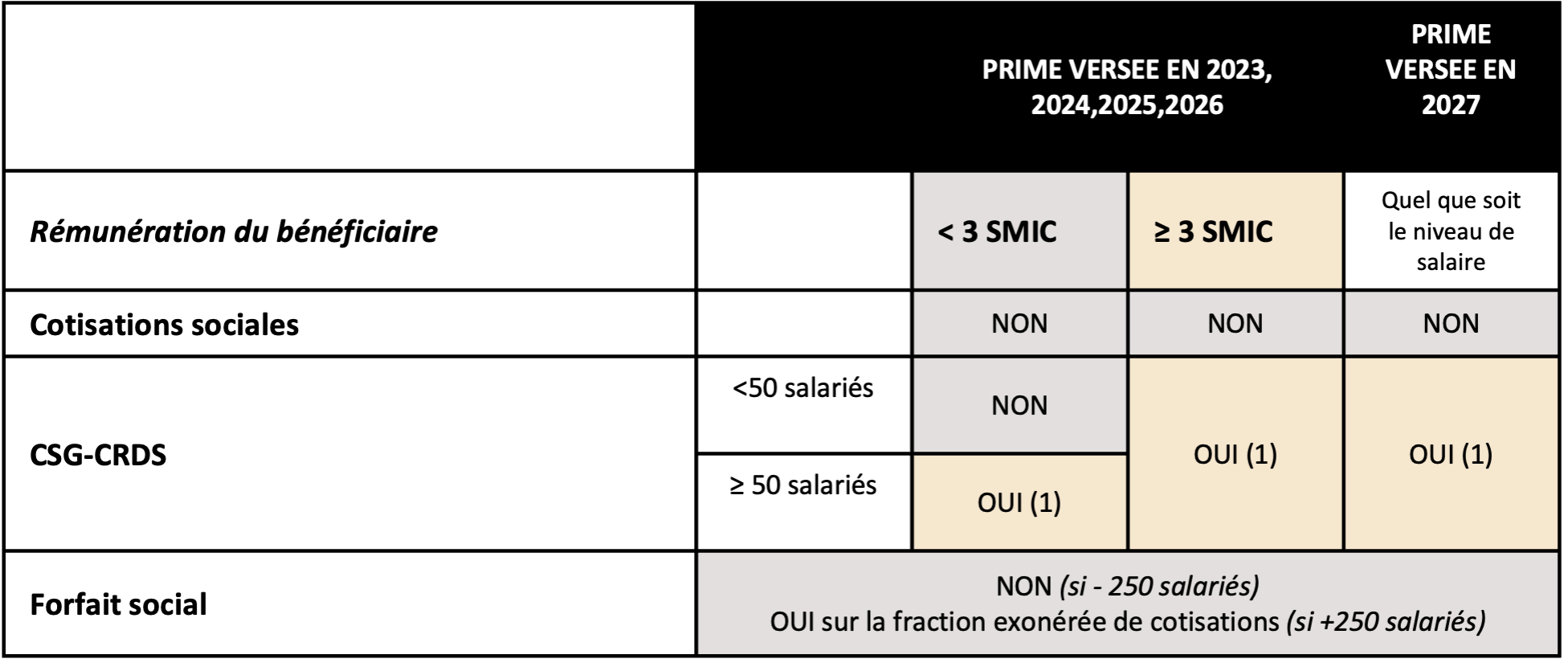

Régime social de la PPV :

(1) Après abattement d’assiette de 1,75 % pour la CSG/CRDS.

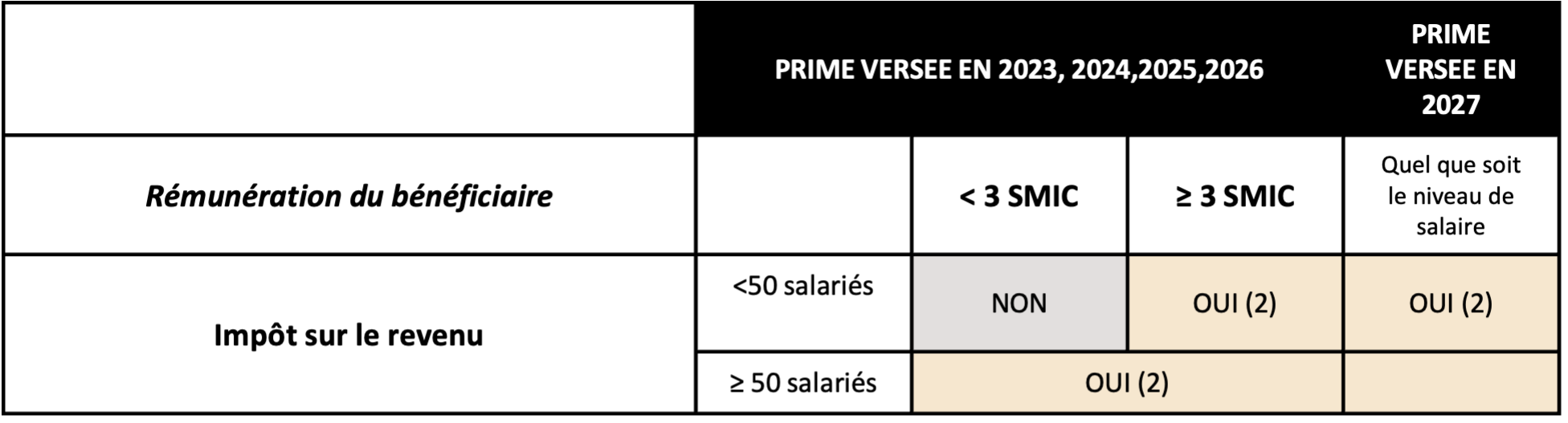

Régime fiscal de la PPV :

(2) Exonération en cas d’affectation sur un plan d’épargne salariale (PEE, PEI) ou d'épargne retraite d'entreprise (PERCO, PERCOI, PERECO etc.).